|

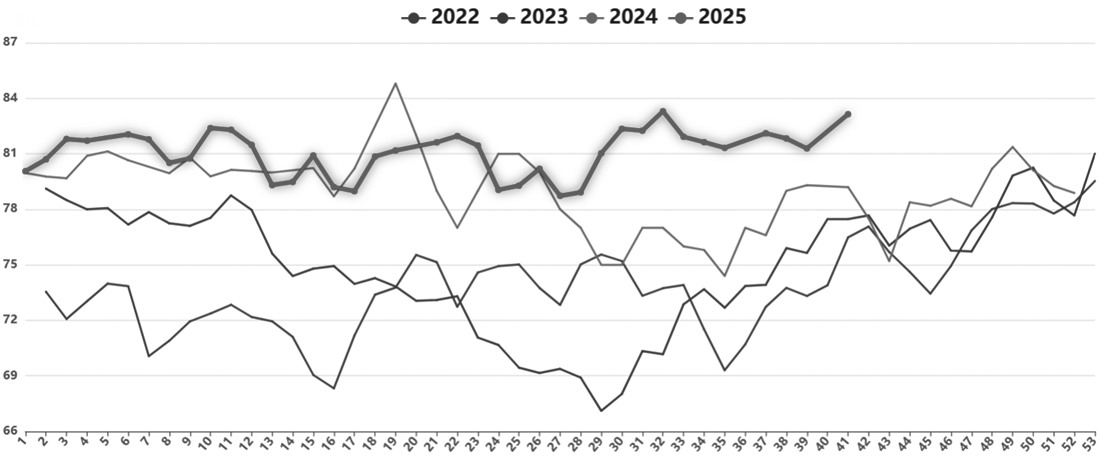

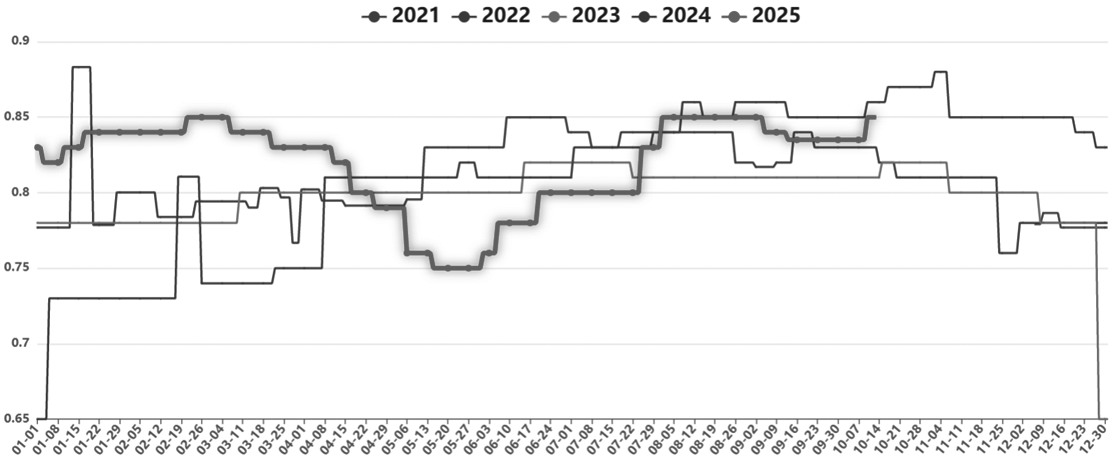

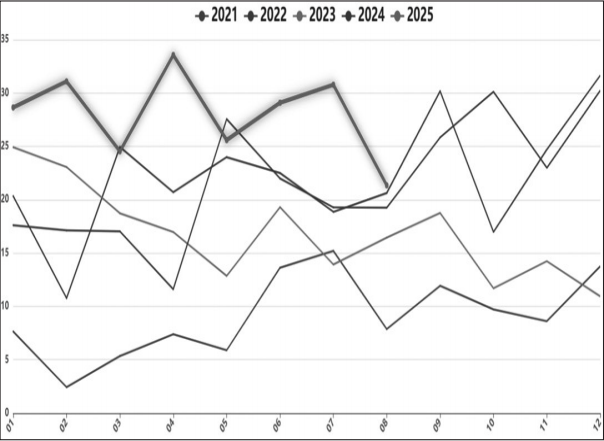

9月以来,烧碱期价再次走弱,主力合约价格从9月初的2738元/吨,跌至国庆中秋长假后的2400元/吨,累计跌幅达12.34%。现货市场同步走弱,山东地区32%离子膜碱均价从9月初的870元/吨,下跌至国庆中秋长假后的800元/吨。究其原因,下跌的核心驱动力在于供需矛盾加剧,供应增量大于需求增量。新增产能集中释放,而氧化铝投产不及预期,造纸、锂化工等非铝需求行业表现疲软,导致供大于求现象愈发严重。 供应端,国内烧碱产能扩张明显,产量处于历史高位,库存同比偏高。2025年国内烧碱新增产能实际落地或超200万吨,前三季度山东氢力新能源、青岛海湾、湖北宜化、东南电化、山东海力、天津大沽等超100万吨装置投产,四季度河北临港、河北三友、甘肃耀望等企业仍有超过100万吨装置投产。产量方面,2025年多数时间烧碱周度产量维持在80万吨以上,为历年较高水平,预计全年供应量同比增加或超过6%。企业库存维持相对偏高水平,据统计,目前烧碱企业库存为42.12万吨,全年来看,多数时间段烧碱工厂库存超过40万吨,明显高于往年同期。因此,供应端的压力仍将持续,并且有增大之势。  图为烧碱周度产量(单位:万吨) “金九银十”需求旺季,烧碱企业开工率达到历史高位,继续提升的空间相对有限。 氧化铝作为最大下游(占比28%),其开工率从75%上调至85%,给烧碱价格带来一定支撑。9月份之前,山东魏桥32液碱采购价格一度从750元/吨上调至815元/吨,说明氧化铝开工率提升对烧碱行情的支撑是非常有效的,但是9月份之后,开工率提升速度降低,虽然后期仍有新增装置投产,但是投产不确定性较大,难以形成预期性支撑。 非铝需求方面,数据显示,粘胶短纤最新开工率为89.82%,“金九银十”期间开工率上调11个百分点。但在目前的状态下,开工率难以再次提升,粘胶短纤行业未来也难以带来新的需求增量。  图为氧化铝开工率(单位:%) 从造纸行业看,其开工率明显低于往年同期,对行情支撑力度有限。9月份的开工率从61%提升至72%,提升幅度达到11个百分点,但是同期对比看,这一提升幅度或已见顶,难以给烧碱带来新的需求增量。 氢氧化锂最新开工率为38.74%,较低点提升6个百分点,不过四季度将再次步入需求淡季,企业开工率有再次走弱的可能。 综合来看,各需求板块开工率基本见顶,四季度部分非铝行业或再次进入淡季,烧碱需求未来减少的概率较大。 2025年烧碱出口量明显增加,8月份出口21.35万吨,1—8月出口224.66万吨,同比增加73万吨,这给上半年行情带来一定支撑。但是从国际形势看,烧碱出口量继续大幅增加的概率偏低,一是东南亚产能扩张或将导致中国烧碱出口量降低,二是海运费上涨将会削弱价格优势,四季度出口或难以带来支撑。  图为烧碱月度出口量(单位:万吨) 从烧碱成本看,原盐价格相对稳定,但是煤炭价格稳中回升,目前港口5500大卡报价在705~710元/吨,较6月份低点上调超过100元/吨,其他煤种均有一定程度上调,这无疑会增加氯碱成本。“氯碱+PVC”利润维持在-70元/吨左右,加之液氯价格低迷,利润或继续压缩,这将从成本端给烧碱价格带来一定支撑。 总体来看,烧碱行情下行趋势或延续,供应维持高位是其主要原因。氧化铝企业开工率维持高位,后续难以继续提升,短期新增产能投放或延迟。粘胶短纤、纸浆、锂化工等企业开工率亦难以继续提升,且部分非铝行业将再次步入淡季,受此影响,烧碱行业供大于求态势延续。未来的利多变量在于,环保限产、春季检修启动或缓解供应压力,以及氧化铝投产前的备货需求释放。 (文章来源:期货日报) |

半小时前

半小时前

1 小时前

1 小时前